Préstamos para Emprendimientosy Financiamientos para Pymes

Descubre su impacto económico y social, su importancia en comunidades de bajos ingresosy su papel clave para impulsar startups.

¿Qué son los préstamos y por qué están revolucionando el emprendimiento?

Los préstamos han ganado un papel central en el impulso del emprendimiento en comunidades donde el acceso al crédito tradicional es, francamente, casi imposible. Estos pequeños créditos —que pueden ir desde $50 USD hasta $5,000 USD— permiten que emprendedores sin historial crediticio, sin garantías y con ingresos bajos puedan iniciar o escalar un negocio.

Desde los primeros párrafos de este artículo, es esencial mencionar nuestra palabra clave: Los Préstamos y su Rol en el Desarrollo de Pequeñas Empresas y el Emprendimiento, ya que son una herramienta vital para transformar la economía local.

Lo que hace tan revolucionario a este modelo es que no se basa únicamente en evaluar la capacidad crediticia, sino también en la viabilidad de una idea de negocio, el compromiso comunitario y el potencial impacto social.

Los microcréditos han logrado:

- Reducir barreras de acceso financiero

- Incentivar a nuevos emprendedores

- Generar cohesión social

- Crear empleos en zonas vulnerables

Este tipo de financiación se ha convertido en un motor para economías informales y rurales, donde el emprendimiento suele ser la única vía real para mejorar la calidad de vida.

Historia y evolución del microcrédito moderno

Para entender su importancia actual, debemos repasar su origen.

El nacimiento del microcrédito: Grameen Bank y Muhammad Yunus

El microcrédito, tal como lo conocemos hoy, nació en Bangladesh con el economista Muhammad Yunus en los años 70. Él observó que las personas más pobres no necesitaban grandes sumas para salir adelante, sino pequeños montos que desataran su potencial emprendedor.

Su modelo se basó en tres pilares:

- Créditos pequeños

- Sin garantías

- Confianza en la comunidad

El éxito fue tan rotundo que Yunus ganó el Premio Nobel de la Paz en 2006.

Expansión global del modelo

A finales de los 90 y principios de los 2000, el microcrédito se expandió por Asia, América Latina y África. Actualmente, solo en Latinoamérica más de 20 millones de personas están vinculadas a algún tipo de microfinanciamiento.

Empresas como FINCA, Kiva y Grameen replicaron el modelo globalmente, integrando incluso herramientas digitales para ampliar su alcance.

Cómo funcionan los préstamos: estructura, tasas y requisitos

Los préstamos tienen una estructura diseñada para ser accesible y flexible.

Intereses y plazos: lo que todo emprendedor debe saber

Aunque las tasas pueden ser más altas que en bancos tradicionales, suelen compensarse con:

- Plazos ajustables

- Cuotas semanales o mensuales

- Acompañamiento financiero

- Asesoría empresarial

Requisitos típicos para acceder a microfinancieras

Normalmente se pide:

- Identificación oficial

- Comprobante de ingresos (opcional)

- Evaluación del negocio o idea

- Participación en grupos solidarios

Este último punto es clave: los grupos solidarios ofrecen respaldo colectivo y reducen el riesgo de impago.

Impacto social de los préstamos en comunidades vulnerables

El impacto social es, quizás, el mayor aporte del microcrédito, incluso más allá de lo financiero.

Reducción de la pobreza y generación de empleo local

Cuando una persona puede financiar un pequeño negocio, se multiplica el beneficio:

- Compra insumos locales

- Contrata a familiares o vecinos

- Contribuye a la economía circular

Empoderamiento económico de mujeres emprendedoras

Más del 70% de los microcréditos son otorgados a mujeres. Esto no es casualidad: está comprobado que las mujeres reinvierten más en educación, salud y bienestar familiar.

Organizaciones como Women’s World Banking han demostrado que el microcrédito es una herramienta poderosa contra la desigualdad.

Impacto económico: ¿realmente impulsan negocios sostenibles?

Aquí abordamos el corazón del debate: ¿funciona realmente?

Casos de éxito: microempresas que crecieron con microcrédito

Ejemplos abundan: costureras, panaderías, talleres mecánicos, tiendas de artesanías o pequeños ecommerce.

Muchos han escalado su negocio, comprando más equipo, ampliando su inventario o contratando personal.

Cuando el microcrédito falla: causas de fracaso

Los principales motivos de fracaso incluyen:

- Falta de educación financiera

- Sobreendeudamiento

- Mal uso del capital

- Falta de un plan de negocio

En otras palabras, el préstamo no es una varita mágica, pero sí un instrumento valioso si se usa correctamente.

Préstamos y su relación con el emprendimiento digital

El auge del comercio electrónico abrió nuevas puertas para quienes reciben microcréditos.

Ecommerce, delivery y artesanías online

Muchos emprendedores invierten en:

- Inventario

- Publicidad digital

- Envíos

- Mejora de empaque

Startups de bajo costo financiadas con microcrédito

Ejemplos:

- Consultorías digitales

- Clases online

- Negocios de comida desde casa

Estas ideas requieren poco capital inicial, por lo que el microcrédito encaja perfecto.

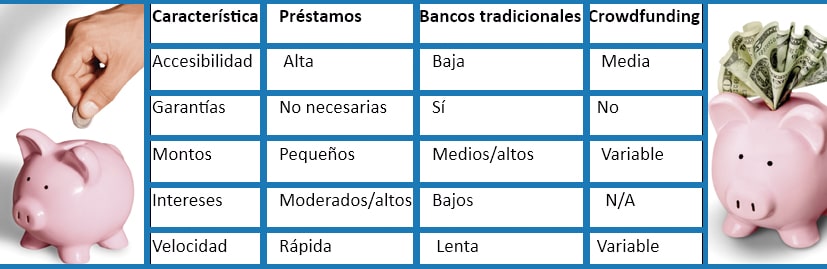

Comparación entre microcréditos, préstamos bancarios y crowdfunding

Tabla comparativa:

Modelos de negocio basados en préstamos

Microfinancieras tradicionales

Instituciones con oficinas físicas que evalúan directamente cada caso.

Cooperativas y fintech solidarias

Las fintech están revolucionando el sector con apps, inteligencia artificial y análisis de riesgo en tiempo real.

Tasas de éxito y fracaso en startups financiadas con microcréditos

Porcentaje de supervivencia a 5 años

De acuerdo con estudios del Banco Mundial, entre el 45% y el 60% de negocios financiados con microcréditos sobreviven a 5 años.

Factores clave para sobrevivir

- Buen control financiero

- Reinversión constante

- Atención al cliente

- Diversificación de productos

Riesgos y desafíos del microcrédito en 2025

Sobreendeudamiento

El exceso de créditos en zonas vulnerables puede crear ciclos difíciles de romper.

Falta de educación financiera

Muchos emprendedores no saben administrar ingresos y egresos.

Buenas prácticas para emprendedores que buscan microfinanciamiento

- Comparar instituciones

- Revisar tasas y plazos

- Elaborar un plan de negocio

- Ahorrar una parte del préstamo

- Evitar mezclar gastos personales y del negocio

Futuro de los préstamos y tendencia global 2025–2030

Se espera que:

- Las fintech dominen el sector

- Se usen más algoritmos para evaluar riesgo

- Se incluyan más mujeres y jóvenes

Aumenten los programas mixtos (crédito + capacitación)

Preguntas Frecuentes (FAQs)

1. ¿Qué es un micropréstamo?

Es un crédito pequeño dirigido a emprendedores sin acceso a la banca tradicional.

2. ¿Cuál es el monto máximo que puedo solicitar?

Depende de la institución: entre $50 USD y $10,000 USD.

3. ¿Los intereses son muy altos?

Son más altos que un banco, pero menores que préstamos informales.

4. ¿Puedo iniciar mi negocio solo con microcrédito?

Sí, especialmente si es una startup de bajo costo.

5. ¿Qué pasa si no puedo pagar?

Las instituciones suelen ofrecer reestructuras, pero afecta tu historial.

6. ¿Puedo usar el crédito para comercio digital?

Sí, es uno de los usos más comunes en 2024–2025.

Conclusión

Préstamos para Emprendimientos y Financiamientos para Pymes, transforman vidas, impulsan la economía local y fomentan la innovación. Sin embargo, requieren educación financiera y buena planificación para garantizar resultados positivos. Son, en esencia, una herramienta poderosa que democratiza el acceso al emprendimiento y abre oportunidades para quienes históricamente han estado excluidos del sistema financiero.